★ 10년 미리 증여하면 5,000만 원까지 비과세

최근 국세청 통계에 따르면 상속세 과세 대상인 피상속인 (상속을 받는 자)은 △2019년 8,357명 △2020년 1만 181명 △2021년 1만 2,749명 △2022년 1만 5,760명 △2023년 1만 9,944명 등으로 해마다 늘고 있는 추세입니다.

이러한 추세에 과세당국의 상속세 부과에 불복 제기하는 조세심판도 2019년 221건에서 지난해 307건으로 4년간 38.9%(86건) 늘었습니다.

상속·증여세를 어떻게 줄여야 할지 고민하는 납세자가 많은데, 상속·증여세 부담을 줄이려면 미리 사전증여를 적극적으로 활용해야 합니다.

상속 및 증여세법에 따르면 상속 개시일 전 10년 이내에 증여한 재산은 상속재산에 가산이 됩니다.

이는 10년 전 증여한 재산은 상속세를 부과할 때 과세표준으로 산입 하지 않는다는 의미입니다.

상속 및 증여세법엔 증여재산공제제도가 있습니다.

증여재산공제제도는 수증자와 증여자가 인적 관계에 있는 경우 증여세 과세액에서 일정금액을 공제해 과세표준을 산정하는 제도입니다.

현행 세법상 증여세 공제 금액은 증여자 기준 배우자가 6억 원까지입니다.

직계존속은 5,000만 원 (미성년자의 경우 2,000만 원), 기타 친족 (6촌 이내의 혈족, 4촌 이내의 인척)은 1,000만 원입니다. 성인 자녀를 기준으로 10년간 5,000만 원씩 나누어서 30년 동안 증여한다면 1억 5,000만 원까지 세금을 내지 않고 재산을 물려줄 수 있는 것입니다.

손자, 손녀뿐만 아니라 사위, 며느리에게 사전증여하는 것도 효과적인 절세 방법입니다.

상속세와 증여세는 과세표준이 올라갈수록 세율도 높아지는 누진세 구조로 되어 있습니다.

같은 재산을 물려주더라도 여러 명에게 나눠서 증여하면 세 부담을 낮출 수 있습니다. 법정상속인이 아닌 사람이 사전증여를 받을 때는 5년만 지나도 상속재산에서 제외되기 때문입니다.

법정상속인은 배우자와 직계비속 (자녀)이 1순위이며, 배우자나 자녀가 아닌 사람에게 사전증여한다면 5년 후에 다시 증여하더라도 상속세 과세금액에 포함되지 않습니다.

★ 부동산 증여 때 빚 (부채)도 포함해야 합니다.

다만 손자, 손녀에게 증여한다면 ‘세대 생략 할증 과세’를 고려해야 합니다.

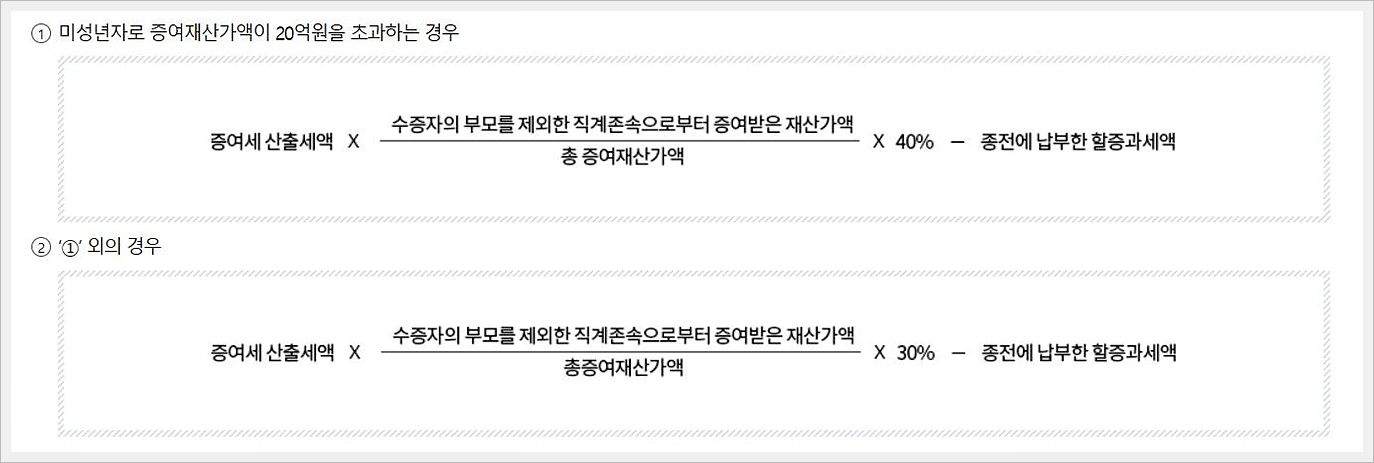

현행 세법상 손자, 손녀가 사전 증여재산을 받을 경우 일반적인 증여세의 30%가 할증되기 때문입니다.

손자, 손녀가 미성년자이면서 증여 재산 가액이 20억 원을 초과한다면 증여세는 40%까지 할증됩니다.

물론 장점도 있습니다. 자녀를 거쳐 손자에게 상속하면 두 번 내야 할 상속세를 한 번으로 끝낼 수 있어서입니다.

특히 “상속세 가액이 클수록 손자, 손녀를 활용하는 사례가 많습니다.

사전증여할 때에 유리한 자산은?

세법상 상속 및 증여 재산의 가액은 상속개시일 또는 증여일 현재의 시가로 평가하는 것이 원칙입니다.

따라서 추후 재산 가치가 상승하더라도 상승분은 상속재산가액에 합산하지 않는다는 뜻입니다.

이에 따라 앞으로 자산가치가 오를 것으로 예측되는 자산을 물려줄 때에는 사전 증여를 활용하는 것이 좋습니다.

부동산이 대표적이라고 할 수 있습니다.

만일 자녀가 채무를 상환할 능력이 있다면 부동산을 증여할 때 빚 (부채)도 같이 물려주는 것이 유리합니다.

전세보증금이나 주택담보대출 같은 부채를 함께 증여할 경우 증여세를 산정할 때 부채 부분을 제외하고 세금을 산출하기 때문입니다. (부담부증여)

상장 주식의 경우는 증여하는 날 기준 이전과 이후 2개월씩 총 4개월 동안 공표된 최종 시세의 평균값이 해당 주식의 평가액이 되기에 하락장에 증여하더라도 증여 직후 주가가 반등할 수 있어 세 부담이 반드시 줄어든다는 보장은 없다는 점 유의하시기 바랍니다.